e prosegui la navigazione supportata dalla pubblicità

senza pubblicità

Per inviarci segnalazioni, foto e video puoi contattarci su info@moto.it

![Ancora in calo il settore della componentistica auto italiana, Avanti con speranza [ma senza FCA e Diesel]](https://img.stcrm.it/images/26145214/HOR_WIDE/800x/fcki96rwuaeiujs-1.jpeg)

Parliamo di componentistica auto oggi e osserviamo i dati, poco gradevoli, dell‘Osservatorio componentistica automotive italiana. Rendendoci conto che vuoi per la pandemia e il rallentamento dell’economia, vuoi per altro, nel 2020 fatturato e addetti sono nuovamente in calo, pesante. Soffre in particolare Il Piemonte, storica zona dedicata alla componentistica che teme effetti preoccupanti.

Una filiera ormai con il peso della “vecchiaia” più che storica e matura, o reattiva. Non per colpa dei suoi attori, almeno in gran parte, ma per le tendenze internazionali e la politica, le tecnologie e i mercati, le aziende a monte che hanno spostato equilibri un tempo amici del Bel Paese. Le associazioni si appellano alla politica: gli imprenditori da soli non ce la possono fare, pur parlando di belle sfide degli anni Venti, a parole (elettrificazione, automazione, transizione tecnologica) servono poi investimenti, sia privati sia pubblici.

Il 2020 segna un calo dell’export della componentistica italiana del 15,3%, per un valore di 18,7 miliardi di Euro. Il 2021 porta graduali segni di ripresa, ma anche ulteriori incertezze, con l’acuirsi della crisi delle materie prime e della logistica. Si teme la nuova stretta sugli obiettivi di decarbonizzazione (pacchetto normativo ‘Fit for 55’) e lo shortage dei semiconduttori pare destinato a normalizzarsi solo nel 2023. Se la filiera automotive nazionale non viene aiutata nella riconversione, si vede grigio. Eppure Stellantis e la politica industriale italiana potrebbero fare qualcosa, le associazioni di categoria attendono ora programmi di sviluppo e attrazione investimenti diretti dall’estero, per la crescita di fornitori che attraverso l’internazionalizzazione possano fungere da traino per i “pezzi” meno avanzati della filiera verso l’upgrade dovuto. Staremo a vedere, non è facile ma nemmeno impossibile, con i fondi disponibili.

Intanto nei primi 9 mesi del 2021 la domanda di auto cresce ma non torna ai livelli pre-pandemia: +6,6% in UE, mentre in Cina +11%. In Italia le vendite sono previste in crescita dell’8,5% a 1,5 milioni di unità. Nel 2020 la fabbricazione di autoveicoli è diminuita in tutto il mondo, ma ancora una volta la Cina è il paese con il calo più contenuto (-2%). Rispetto al 2019, nel mondo sono stati prodotti oltre 14,5 milioni di veicoli in meno. La produzione industriale del settore automotive italiano nel suo complesso (anche carrozzerie e componenti) registra un calo tendenziale del 21% nel 2020 e chiude il consuntivo di gennaio-settembre a +43,9% su base annua (-8,6% rispetto allo stesso periodo del 2019).

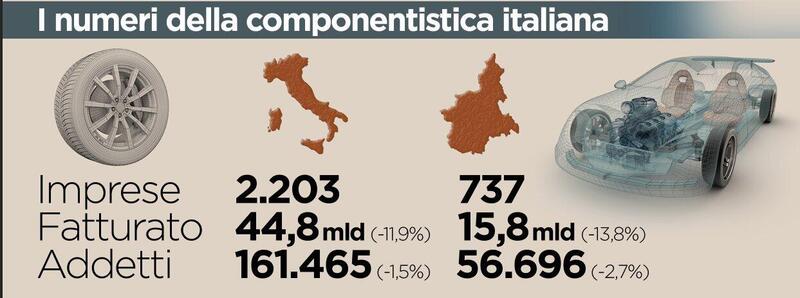

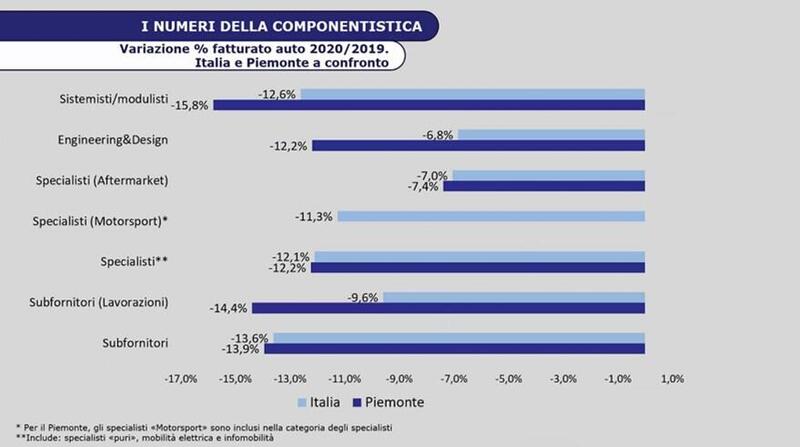

L’Osservatorio sulla componentistica automotive italiana descrive un universo di 2.203 imprese. Nel 2020 il volume d’affari è ulteriormente calato dell’11,9%, accompagnato dalla diminuzione del numero di addetti (-1,5%). Poca differenza, nei segmenti della filiera: riduzione del fatturato più modesta per Engineering & Design (-6,8%) specialisti aftermarket (-7,0%) e subfornitori delle lavorazioni (-9,6%). Calo sostenuto per gli specialisti, inclusi quelli del motorsport (rispettivamente -12,1% e -11,3%), sistemisti e modulisti (-12,6%) e subfornitori (-13,6%). Solo il 5% degli operatori ha denunciato un giro di affari sostanzialmente invariato, mentre le imprese in fase di crescita e quelle in contrazione risultano rispettivamente il 15% e l’80%, da cui deriva un saldo del -65%: valore peggiore nella storia dell’Osservatorio.

Prosegue il processo di progressiva riduzione della dipendenza da FCA, presente nel portafoglio clienti del 69% delle imprese, il valore più basso rilevato dall’Osservatorio. Così come i ricavi generati da commesse FCA (35,4% 2020 36,6% 2019 e 37,4% 2018). Interrogate sull’impatto dall’operazione Stellantis, sei imprese su dieci hanno dichiarato di non saper ancora dare un giudizio a evidenziare l’incertezza che pervade la filiera.

Per il 2021, le prospettive sono influenzate dall’aumento dei prezzi delle materie prime, ma anche dal generale rallentamento del quadro economico in Europa e dai problemi connessi alla scarsa reperibilità di componentistica di materie prime. Tuttavia, la filiera si attende un anno di ripresa: oltre i due terzi delle imprese convengono su una crescita del fatturato. Le motorizzazioni a benzina, per la prima volta nel 2020, vedono erodere in modo significativo la propria quota di mercato a beneficio dei powertrain elettrificati. Eppure, la percentuale di fornitori che si descrivono come posizionati sul comparto dei motori a benzina e diesel rimane molto elevata (rispettivamente 72,8% e 77,9% dei rispondenti). Resta consistente anche la percentuale di componentisti che si descrive come posizionata su metano e/o GPL (29,7%). Chi si posiziona esclusivamente sulle motorizzazioni diesel però, è solo l’11,2%.